El bono joven del alquiler aprobado el pasado 19 de enero, por el Gobierno tributará en el Impuesto sobre la Renta de las Personas Físicas de los perceptores como ganancia patrimonial por el importe total percibido.

Los jóvenes españoles, o con nacionalidad española, están de enhorabuena por la publicación en el BOE de las ayudas al alquiler para jóvenes y el plan estatal de vivienda 2022-2025.

Las ayudas a las que pueden optar así como los requisitos a cumplir son variados, sin embargo, se ha popularizado la idea de que la ayuda principal será de 250 euros mensuales cuando la renta del alquiler a pagar no supere los 600 euros. Esta ayuda se percibirá por un plazo máximo de dos años desde su solicitud.

Ahora bien, suele despreciarse el efecto impositivo que este tipo de ayudas tienen en el Impuesto sobre la Renta Física de los perceptores y puede llegar a no ser despreciable.

Obligación de presentar declaración

El primer efecto que debemos tener en cuenta es que, en tanto las ayudas están destinados a jóvenes con pocos ingresos, puede suponer el perder el derecho a no presentar autoliquidación por el Impuesto y estar obligado a ello. Para ello debemos analizar el artículo 96 de la LIRPF que dispone lo siguiente:

- No obstante, no tendrán que declarar los contribuyentes que obtengan rentas procedentes exclusivamente de las siguientes fuentes, en tributación individual o conjunta:

(…)

- c) Rentas inmobiliarias imputadas en virtud del artículo 85 de esta Ley, rendimientos íntegros del capital mobiliario no sujetos a retención derivados de letras del Tesoro y subvenciones para la adquisición de viviendas de protección oficial o de precio tasado y demás ganancias patrimoniales derivadas de ayudas públicas, con el límite conjunto de 1.000 euros anuales.

Al tratarse de una renta mensual de 250 euros durante un año, doce meses, superaríamos el límite de 1.000 euros anuales estableciéndose la obligación de presentar declaración.

Recordemos que la ayuda aprobada por el Gobierno insta, sin obligatoriedad, a que las CCAA desarrollen y aprueben sus propias ayudas para adaptarlas a cada territorio, por ello la ayuda comenzará a percibirse en cada Comunidad Autónoma en un tiempo distinto. De este modo, el límite se superaría en caso de percibir la ayuda durante cinco o más meses dentro del mismo año natural.

¿Cómo declarar la ayuda al alquiler?

Al tratarse de la percepción de una cantidad de dinero que no deriva ni de la explotación de la fuerza de trabajo, del capital o de una comunión entre ambas —rendimientos del trabajo, del capital mobiliario o inmobiliario o de una actividad económica—, sólo podemos catalogarla como una ganancia patrimonial.

A estos efectos, debemos apoyarnos en la Consulta Vinculante de la Dirección General de Tributos (V1985-21), de 24 de junio de 2021, que analizando la posibilidad de que este tipo de ayudas se acojan a la exención contenida en el artículo 7.y) de la LIRPF dispone que tendrán la siguiente consideración a efectos de su declaración:

La percepción de una subvención para el pago del alquiler de una vivienda constituye para su beneficiario una ganancia patrimonial, al dar lugar a una variación en el valor del patrimonio del contribuyente puesta de manifiesto por una alteración en su composición (incorporación de la subvención), y no proceder dicha variación de ningún otro concepto sujeto por este Impuesto.

Consideración de la ganancia patrimonial como renta de la base imponible general

Además, continúa la consulta, se establece que al no derivar la ganancia patrimonial de la transmisión de elementos patrimoniales —coche, casa, etc.— deberá imputarse a la base imponible general conforme a los artículos 45 y 46 de la LIRPF que disponen que:

Artículo 45 de la LIRPF

Formarán la renta general los rendimientos y las ganancias y pérdidas patrimoniales que con arreglo a lo dispuesto en el artículo siguiente no tengan la consideración de renta del ahorro.

Artículo 46 de la LIRPF

Constituyen la renta del ahorro:

(…)

- b) Las ganancias y pérdidas patrimoniales que se pongan de manifiesto con ocasión de transmisiones de elementos patrimoniales.

Tarifa aplicable a la ganancia patrimonial

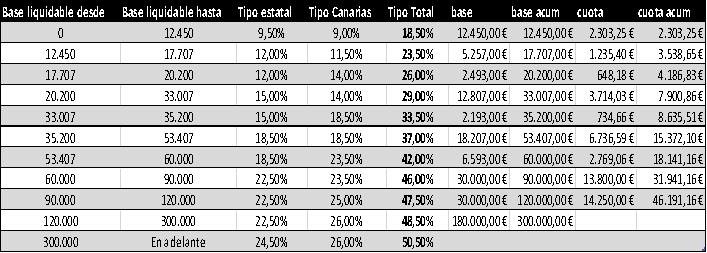

De esta manera, la tarifa aplicable será la contenida en el artículo 63 de la LIRPF en comunión con la tarifa que corresponda en cada Comunidad Autónoma. En el caso de Canarias, y para aproximarnos a cuánto será esta cuantía, la tabla de tarifas aplicables en el IRPF es la siguiente:

Así, si obtuviésemos la ayuda durante todo el año 2022 percibiendo por ello un total de —12 meses x 250 euros— 3.000 euros, estaríamos en el primero de los tramos aplicándosenos un tipo del 18,50 por ciento, pagando por la ayuda 555 euros.

Esto puede suponer una diferencia importante en la declaración de la Renta, que puede generar que la declaración salga a pagar, cuando sin esta ayuda hubiese salido a devolver.

Imputación temporal de la ayuda

Otra de las cuestiones a tener en cuenta es en que año se debe declarar la ayuda. Volviendo a apoyarnos en la mencionada consulta, podemos concluir que:

Respecto a su imputación temporal, el artículo 14.2 c) de la LIRPF dispone que: “Las ganancias patrimoniales derivadas de ayudas públicas se imputarán al período impositivo en que tenga lugar su cobro, sin perjuicio de las opciones previstas en las letras g), i), j) y l) de este apartado».

Por tanto, la declararemos en el momento en que se cobre.

Si, por ejemplo, en el mes de diciembre de 2022 no se nos ha abonado la cuantía correspondiente a dicho mes y la percibimos en enero de 2023, debemos declararla en el año 2023 a pesar de que el pago hubiese correspondido en 2022.

En resumen

Si bien el efecto neto de la ayuda para los jóvenes será positivo, debemos tener en cuenta el efecto impositivo y del más que posible aumento de las obligaciones fiscales para el perceptor ya que va a suponer, en la mayoría de casos, la obligación de presentar declaración y, además, un aumento de las cuantías a pagar.